נספח ב׳ לטופס הדוח לשנת המס 2022

נספח זה מיועד לפירוט הכנסות מנכס בית ומדמי מפתח (שאינן הכנסות החייבות בשיעורי מס מוגבלים כמפורט בסעיפים 24 ,25 ו-27), הכנסות מרכוש (שאינן חייבות בשיעורי המס המוגבלים כמפורט בסעיפים 23-12) והכנסות אחרות שאינן הכנסות מעסק, ממשלח יד או ממשכורת. בנספח ניתן לפרט את ההוצאות שהיו לך בייצור אותן הכנסות.

אם הייתה לך הכנסה מרכוש משני מקורות או יותר, עליך לפרט לגבי כל מקור את ההכנסה וההוצאות המתייחסות אליה על גבי טפסים נפרדים.

נספח זה בחלקו השני משמש גם למתן הקלה או פטור ממס בהכנסה מנכס מושכר ששימש אותך בעבר בהפקת הכנסה מעסק או משלח יד (ראה בסעיף 5 להלן).

סעיף 1 - הכנסה מנכס בית החייבת בשיעורי מס רגילים

במקום המיועד לרישום ההכנסה, מלא את סך כל הסכומים שקיבלת בפועל כדמי שכירות, גם אם חלק מהסכומים הם מקדמה על חשבון דמי שכירות לשנים הבאות. אין לכלול בסעיף זה הכנסה שבחרת לשלם עליה 10% מס או 15% מס (חו״ל) (ראה הסבר בסעיפים 24, 25 בפרק ד׳ לעיל ו/ או בסעיף 39 לעיל - הכנסה משכר דירה למגורים הפטורה ממס). לגבי חלק ההכנסה הפטורה מהשכרת נכס, ששימש אותך בעסקך בעבר, מלא פרטים כמוסבר בסעיף 5 בהמשך.

בחלק ההוצאות יש לרשום רק הוצאות המתייחסות לאותו נכס בית, כגון מיסי ארנונה. מותר לנכות כהוצאה שכר טרחת עו״ד בכל הקשור בהשכרה. תיקונים שוטפים במושכר מותרים בניכוי. שיפורים והשבחות אינם הוצאה שוטפת המותרת לניכוי כהוצאה לייצור הכנסה.

פחת - הינך רשאי לדרוש פחת וניכוי נוסף בשל פחת לפי חוק התיאומים או לפי חוק עידוד השכרת דירות. ראה הסבר בפרקים ד׳-ה׳. על אף האמור בתקנות הפחת רשאי משכיר נכס לדרוש פחת בשיעור של 10% בגין הוצאות שהוציא להתאמת המבנה לשימושו של השוכר בתנאי שהמבנה משמש בייצור הכנסה מדמי שכירות בידי המשכיר, והוא עומד בשאר המגבלות המפורטות בכללי מס הכנסה (ניכוי הוצאות להתאמת המושכר) התשנ״ח-1998.

חישוב הניכוי משכר דירה על-פי תקנות מס הכנסה (שיעור פחת לדירה המושכרת למגורים) התשמ״ט-1989(135)

אם לא בחרת לשלם מס מופחת על הכנסתך משכר דירה למגורים או החוק אינו מתיר לך לעשות כן (ראה סעיף 24 לעיל), ויש לך הכנסה מהשכרת דירת מגורים שאיננה פטורה ממס (לפי חוק מס הכנסה פטור ממס על הכנסה מהשכרת דירת מגורים - ראה סעיף 39 לעיל); אתה רשאי לדרוש הוצאות שהוצאת בהקשר להכנסה משכר דירה ובהן את הניכוי על-פי תקנות מס הכנסה (שיעור פחת לדירה המושכרת למגורים). לפי תקנות אלה, כדי לחשב את הניכוי למי שמשכיר דירה למגורים, יש לקבוע ראשית את “שוויה״, ולאחר מכן לתאם שווי זה לפי שיעור עליית המדד, כפי שיוסבר בהמשך, כדלקמן:

1. הניכוי

(א) הניכוי השנתי יהיה בשיעור של 2% מהשווי של הדירה, כשהוא מתואם כמוסבר להלן.

(ב) הייתה הדירה מושכרת בחלק משנת המס, יהיה המשכיר זכאי לחלק יחסי מהפחת כיחס מספר החודשים השלמים, שבהם הדירה הייתה מושכרת חלקי 12.

2. שווי הדירה

(א) אם הדירה הייתה ברשותך עוד קודם שנת המס 1980, יהיה שוויה כפי שנקבע לעניין תשלום מס רכוש לשנת המס 1980. דירה שהייתה מושכרת בשכירות מוגנת, ושוויה לשנת המס 1980 נקבע כמוגנת, אך אם לאחר מכן נתפנתה מן הדייר המוגן - שוויה יהיה השווי שנקבע לראשונה לגבי שנת המס 1980, כפול שלושה. במקרה כזה השווי המתואם של הדירה יהיה השווי לצורך מס רכוש כפול 4,646 (על-פי מדד 9/1979 - שהוא 7,694).

(ב) אם נקבע לדירתך שווי ליום רכישתה לעניין תשלום מס רכישה לפי חוק מס שבח, בעת שרכשת את הדירה, תהיה קביעה זו השווי לעניין ניכוי הפחת.

(ג) אם בנית בעצמך את הדירה ולא נקבע לה שווי לעניין תשלום מס רכוש וגם לא לעניין מס רכישה, יהיה שוויה סכום ההוצאות לרכישת הקרקע ולהקמת הבניין.

(ד) בדירה אחרת שלא ניתן לקבוע את שוויה על-פי האפשרויות שפורטו יהיה שוויה הסכום שבו נרכשה הדירה.

(ה) בדירה שנתקבלה במתנה או בירושה, יהיה השווי כזה שנקבע לעניין תשלום מס רכוש לשנת המס 1980; ואם לא נקבע, יהיה השווי כפי שהיה נקבע לעיל אילו המשכיר היה בעל הדירה האחרון (שלא קיבל אותה במתנה או בירושה). במקרים ב׳-ה׳ תיאום שווי הדירה יהיה:

3. דוגמאות

(א) הדירה נרכשה בשנת 1978 ומס רכוש העריך את שוויה לשנת 1980 בסכום של 90 ₪ (900,000 לירות) הדירה הושכרה במשך כל שנת המס.

התיאום 90x4,646=418'141

2% מהשווי המתואם הם 8,362 ₪.

כלומר בנוסף להוצאות אחרות שהיו לך בדירה תוכל לדרוש במקום הפחת הרגיל הוצאה של 8,362 ₪.

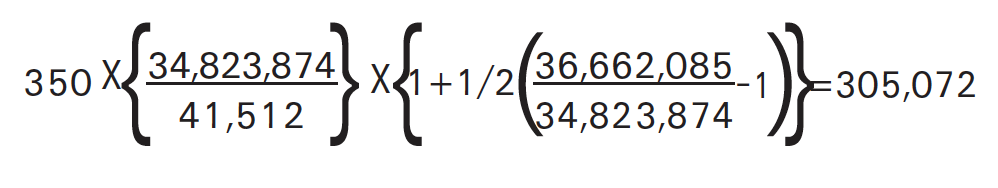

(ב) הדירה נרכשה ב-1.12.1981 ב-350 ₪ (השווי כפי שנקבע לעניין מס רכישה) והושכרה לתקופה של 5 חודשים בשנת המס 2022.

התיאום:

2% מהשווי המתואם הם 6,101 ש״ח

הניכוי שיותר: 2,542 ש״ח = 5/12x6,101

מי שקיבל ניכוי כאמור, לא יקבל בשנת המס בשל אותה דירה, כל ניכוי נוסף עבור פחת, תוספת פחת, הפחתות אחרות ודמי פינוי.

בדירת מגורים מושכרת ניתנת לנישום הבחירה בין ניכוי הפחת (כמחושב לעיל לפי התקנות), לבין קבלת הניכוי בשל פחת לפי חוק התיאומים. נישום יכול לבחור את השיטה המתאימה לו לכל אחד מהנכסים המושכרים. הוא אף יכול לשנות כל שנה את השיטה שלפיה מחושב הניכוי. הסבר ודוגמאות לחישוב הניכוי בשל פחת לפי חוק התיאומים ראה בפרק ה׳ להלן.

הוצאות אחרות - אם היו לך הוצאות אחרות שלא מנויות בטופס, פרט כל הוצאה בנפרד.

לתשומת לבך, סכומים ששילמת לפינוי דייר מוגן מהנכס המושכר, מותרים בניכוי לפי כללי מס הכנסה (ניכויים מסוימים לבעלי בתים המושכרים בשכירות מוגנת) (תיקון), תשמ״ו - 1986, כנגד הכנסה מדמי מפתח או מדמי שכירות שקיבלת מהשכרת בניינים (לרבות דמי שכירות מראש). לגבי אופן הניכוי ומגבלותיו ראה הסבר בפרק ד׳, סעיפים 8 ו-9.

סעיף 2 - הכנסה מדמי מפתח

רשום את ההכנסות מדמי מפתח שקיבלת בגין חילופי דיירים בנכס המושכר בשכירות מוגנת, ואת ההוצאות שהיו לך לעניין זה כגון שכר טרחת עורך-דין וכו׳. ניתן לבקש פריסת ההכנסות מדמי מפתח לשנים הבאות ראה סעיפים 8 ו-9 בפרק ד׳.

יש לציין את תאריך קבלת ההכנסה, את סכום המקדמה ששילמת בגין ההכנסה ואת תאריך תשלום המקדמה.

סעיף 3 - הכנסה מרכוש אחר

רשום את הכנסותיך מהשכרת מיטלטלין ורכוש אחר שברשותך, לרבות זכויות, ואת ההוצאות המותרות בניכוי כנגדן. כמו כן רשום בסעיף זה הכנסות מרכוש שאינן כלולות בסעיפים 12-29 לדוח השנתי, וכן בחלק ח׳ לדוח השנתי.

סעיף 4 - הכנסות אחרות

רשום ופרט כל הכנסה אחרת שאינה הכנסה מעסק, משלח יד, ממשכורת ומרכוש, לרבות עסקאות חד-פעמיות שלא בתחום עיסוקך, ואת ההוצאות המותרות בניכוי.

שכר דירה מחו״ל, החייב במס בשיעור של 15%, ראה הסבר לסעיף 24. רשום כאן את ההכנסה שהתקבלה ואת הפחת המגיע לנכס, כהוצאה היחידה המותרת בניכוי.

סעיף 5 - הכנסות מהשכרת נכס ששימש בעסקך

אם תצהיר על תקופת שימוש בנכס שמושכר בשנת המס וששימש אותך בעבר להפקת הכנסה מעסק או משלח יד, תקבל פטור חלקי או הקלה.

א. אם הנכס שימש בעבר כאמור, והגעת לגיל פרישה, תהיה זכאי לפטור על חלק מדמי שכירות. דרך חישוב הפטור מוסברת בסעיף 43 ומפורטת בנספח.

ב. אם הנכס שימש להפקת הכנסה מעסק או משלח יד בעבר 10 שנים לפחות - רואים בהכנסה ממנו כהכנסה “מיגיעה אישית״, כלומר הכנסה זו זכאית לחישוב נפרד אצל אותו בן זוג (שאצלו שימש בעבר), לשיעורי מס תחיליים מופחתים ולפטור המגיע לנכה בשיעור 100%. ראה הסבר בסעיפים 6 ו-40.

סעיף 6 - שותפים בהכנסות

אם ההכנסות נובעות מרכוש משותף, מלא בסעיף זה את הפרטים הנדרשים לגבי כל אחד מהשותפים.

135. פ.מ.ה סעיף 21(1)